こんにちはAGEです🐤

ちまたでは教育資金を投資で準備することについて色々と意見が出ています。

投資で準備することについて、反対派の意見としては

投資反対派

・米国好調に皆浮かれすぎだ!

・仮に大暴落がきて足りなくなったら、そのツケを払うのは子どもだ!

・確実な学資保険の方が良い!

個人的な意見としては、教育資金を全て投資で準備することについては反対です。

しかし、必要な教育資金の何割かを投資で準備することは良いと考えています。

この記事はこのような人向きです

・教育資金の準備方法について迷っている人

・学資保険 or 投資のメリット、デメリットを知りたい人

・まとまった資金がない人

それでは、Let's go!!

1. 学資保険に魅力なし

学資保険とは

学資保険、子どもがいる家庭では一度は検討してみたことがあると思います。

<出典:アフラック(受取総額300万円コース(基準学資年金額100万円)の場合)>

学資保険は子どもが小さいうちに保護者が保険契約者になって契約し、高校卒業の18歳まで積み立てて、決められた時期に入学祝い金、学資年金、満期保険などを受け取れる保険です。

学資保険のメリット・デメリット

次にメリットとデメリットについて整理したいと思います。

メリット

・強制的に教育費が積み立てられる

・他の目的に使いづらい

・契約者の死亡時に保障がある

デメリット

・満期まで待っても元本割れすることがある

・途中での解約は損

・離婚するときには名義変更が必要

AGEの感想

昔は返戻率が110%を超える商品もあったのですが、今は大幅に低下したため、正直なところ18年間積み立てる魅力はないと思います。

返戻率とは…

支払った保険料の総額に対して、戻ってくる祝い金、満期金の合計金額がどのくらいあるのかを示す数字

返戻率(%)=戻ってくる合計金額 ÷ 支払った保険料総額 × 100

下の画像は最近の返戻率ランキングになります。

<出典:価格.comより>

一位の返戻率でも約105%。段々と返戻率は下がっていき、画像にはありませんが、100%を切る(元本割れ)商品が多かったです。

死亡保障がついているから、返戻率100%を切ってもいいんじゃない?

それであれば、掛け捨ての生命保険に入った方が、受け取れる金額は多いので、あえて学資保険に頼る必要はありません。

学資保険の場合、契約者が亡くなった時の保障は多くとも300万円の支払いが免除になるだけですし。

私の場合、掛け捨ての生命保険+遺族年金で充分生活費と貯蓄はできる金額を設定しています。

ポイント

保険は保険、貯蓄は貯蓄 混ぜずに考える方が良い

2. 教育資金を投資で準備する

わが家の教育資金ポートフォリオ

以前の記事で紹介していますが、まとまった教育資金というのは主に大学費用になり、300万円が必要とされています。

学資保険でも18歳が満期になってるもんね

-

-

子どもの教育費は1,000万円⁉︎

今回は『手取り20万円子育て家族の貯金の教科書』という本を紹介します。 この本では保険の事やお金についての教育の仕方など大変参考になる内容が書かれていますが、 その中の教育費について私なりにまとめてみ ...

続きを見る

その300万円を全て投資で準備するには、投資する金額にもよりますが少しリスクが高いです。

最悪なケース、18歳の年に大暴落がきて教育資金が不足した場合は教育ローン(年利約3%!!)になってしまいます。

そのため、わが家では児童手当 198万円は使わず現金で貯めておき、別に160万円をジュニアNISAで運用することとしています。(ジュニアNISAは投資額が80万円/年のため、まだ投資継続中です)

ジュニアNISAについては以前紹介していますので、ご参考にしてください。

-

-

2023年終了のジュニアNISAをざっくり解説

こんにちわ、AGEです🐤 今回はジュニアNISAについて取り上げたいと思います。 こういった疑問に答えます。 今回の記事はざっくりとジュニアNISAについて知りたい方向けになりますので、 ...

続きを見る

わが家の教育資金のポートフォリオはこのようになります。

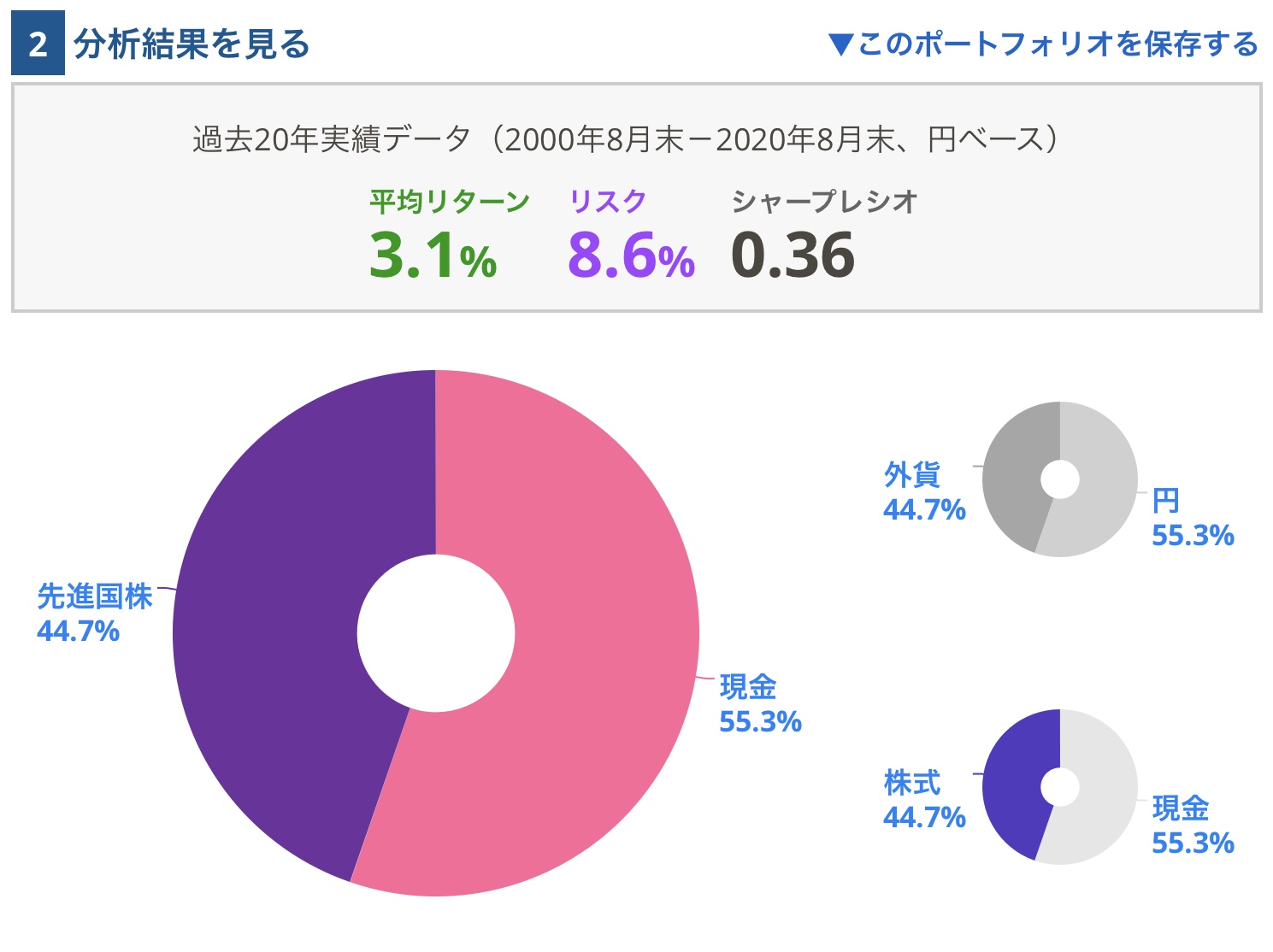

※本来はS&P500連動、全世界(オールカントリー)ですが、一番近い先進国株式を選択しています。

<出典:myINDEX資産配分ツール_myINDEXより>

現金55%、株45% のかなり守りのポートフォリオだと思います。

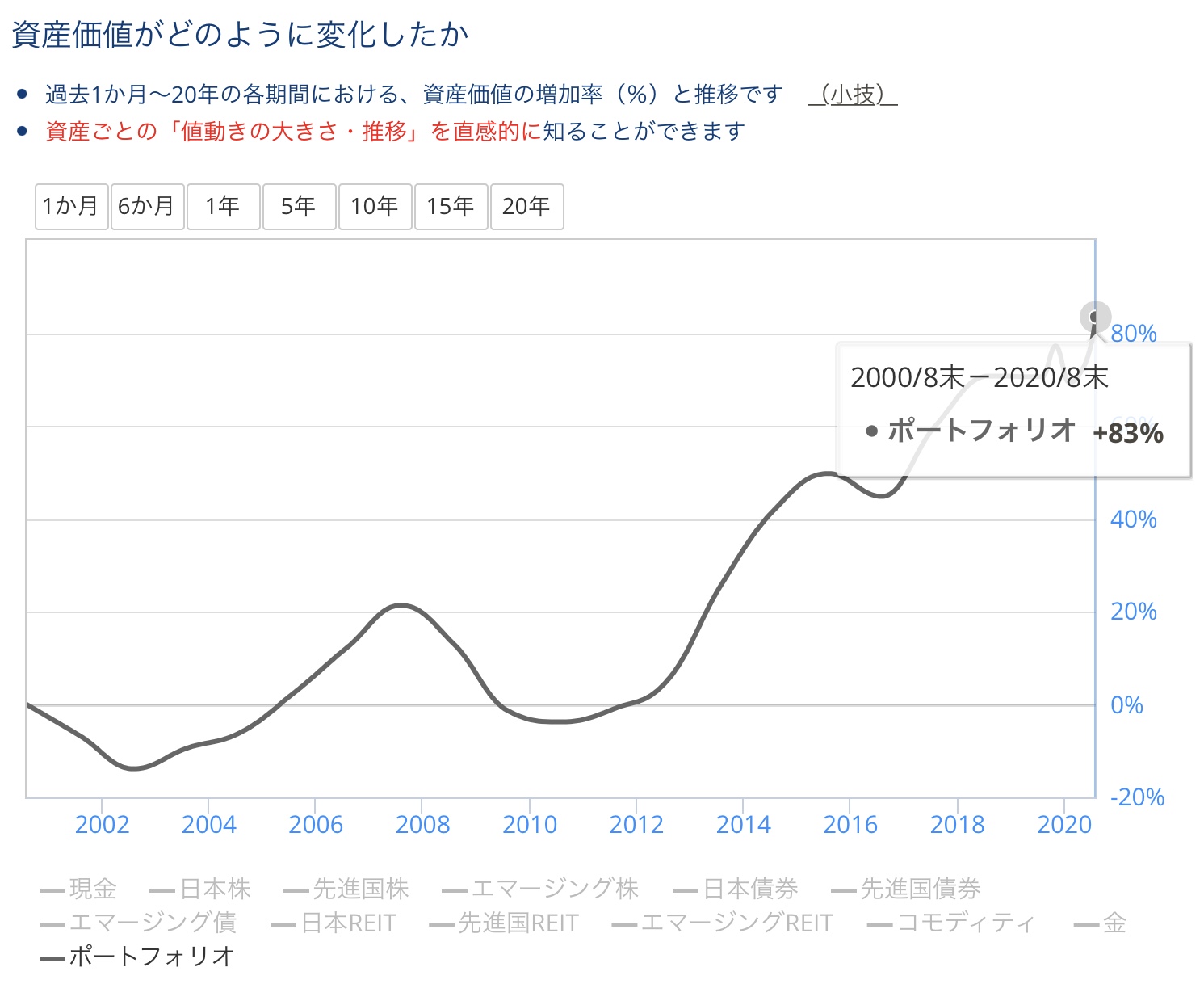

過去20年間の実績では、20年間の運用では83%ですが、今回18年間になるので72%(約615万円)になりました。

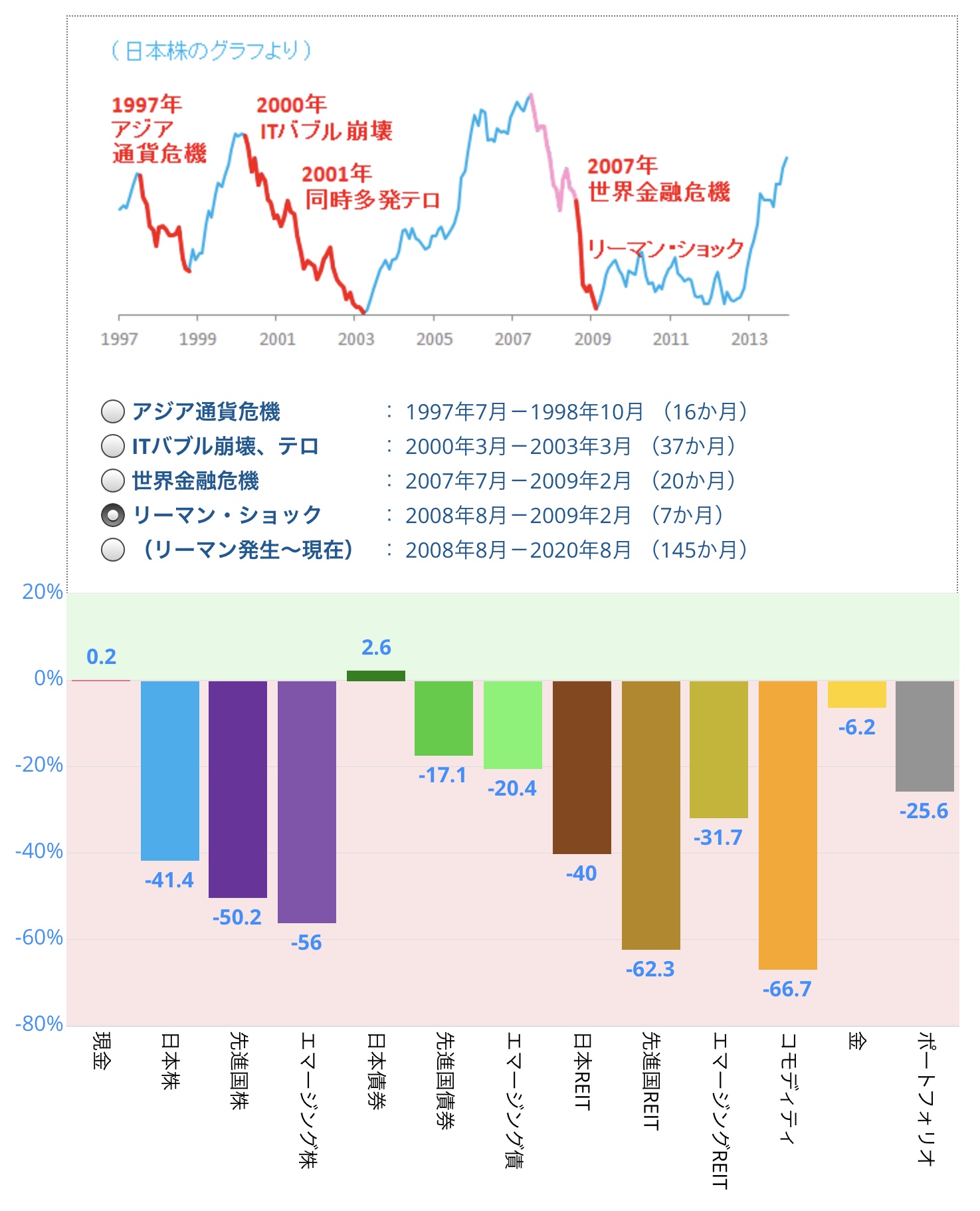

一番右の棒グラフを見て欲しいのですが、リーマンショック級の大暴落が来た場合 -25.6%の成績になります。

仮にジュニアNISAでの運用が18年間全く元本が増えず、その状態で大暴落がきた場合は266万円になります。

これはリスク、価格変動幅おいて、株式は債権、現金よりも大きい特徴があるためです。

株式投資の長期保有

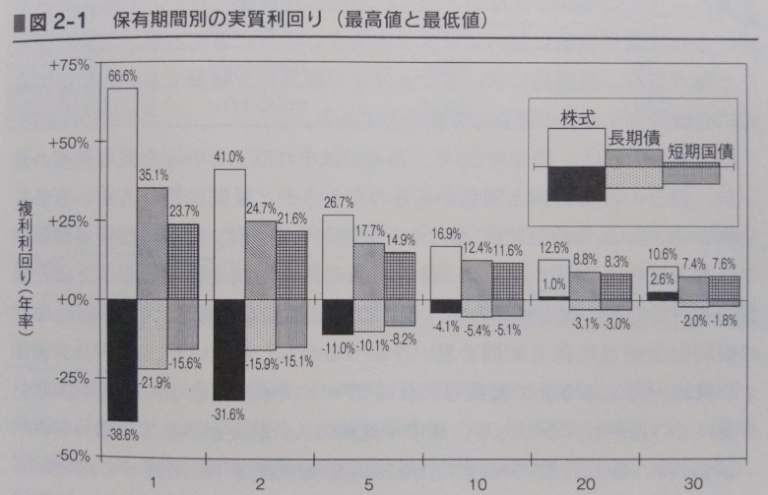

ジェレミー・シーゲル教授の著「株式投資の未来」のデータの中で、教授は「株式投資は長期保有することで収益率が一定の幅に収束する」と明確に描写しています。

<出典:株式投資の未来(著:ジェレミー・シーゲル)>

10年以上保有すればリスクは債権以下になり、17年以上保有すれば実質ベースで損失がないデータとなっています。

これはあくまで過去のデータになりますので、これからの未来は分かりませんが、世界経済はこれからも発展していくと思いますので、個人的には充分信用できるデータだと思います。

そのため、18年間運用して元本が全く増えない確率は低いと思っていますし、仮に足りなくなった場合の補填は別の貯蓄で充分カバーできると思います。

ポイント

資金が増えたらラッキーぐらいのスタンスが大事

3. 債券ファンドはジュニアNISAには不向き

外国債券について

さっきのシーゲル教授のデータから、現金より債権の方で運用した方が得じゃないの?

このような意見もあるかと思いますが、まずはざっくり主な債券ファンドの今後の見通しについて確認していきたいと思います。

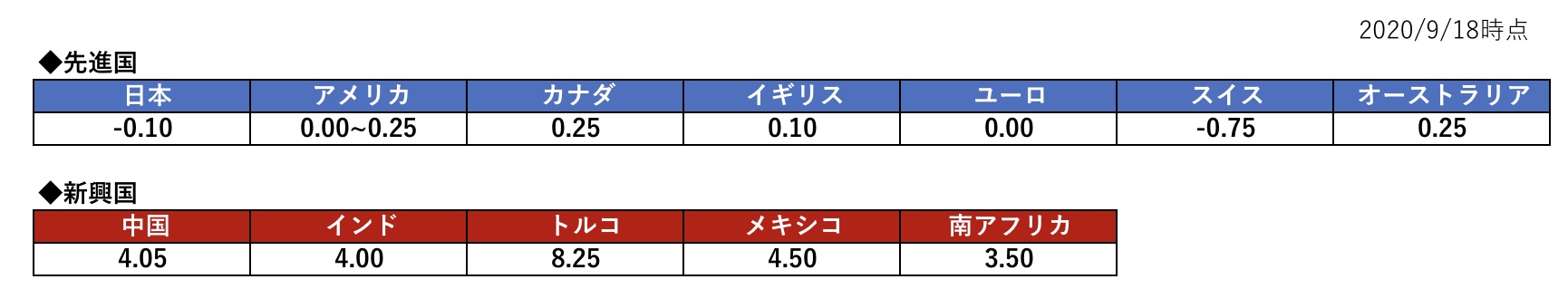

各国の政策金利は以下の通りです。

・先進国債券:既に低い金利になっており、これ以上は下がりにくいと思います。さらにアメリカは2023年末までは現行の金利を維持するスタンスを示しています。

・新興国債券:先進国よりは金利が高いため、今後下がる可能性はありますが、投資信託の場合、信託報酬が高いデメリットがあります。

さらに先進国債、新興国債に共通して言えることは、為替リスクがあり、株式と正の相関が強いということです。

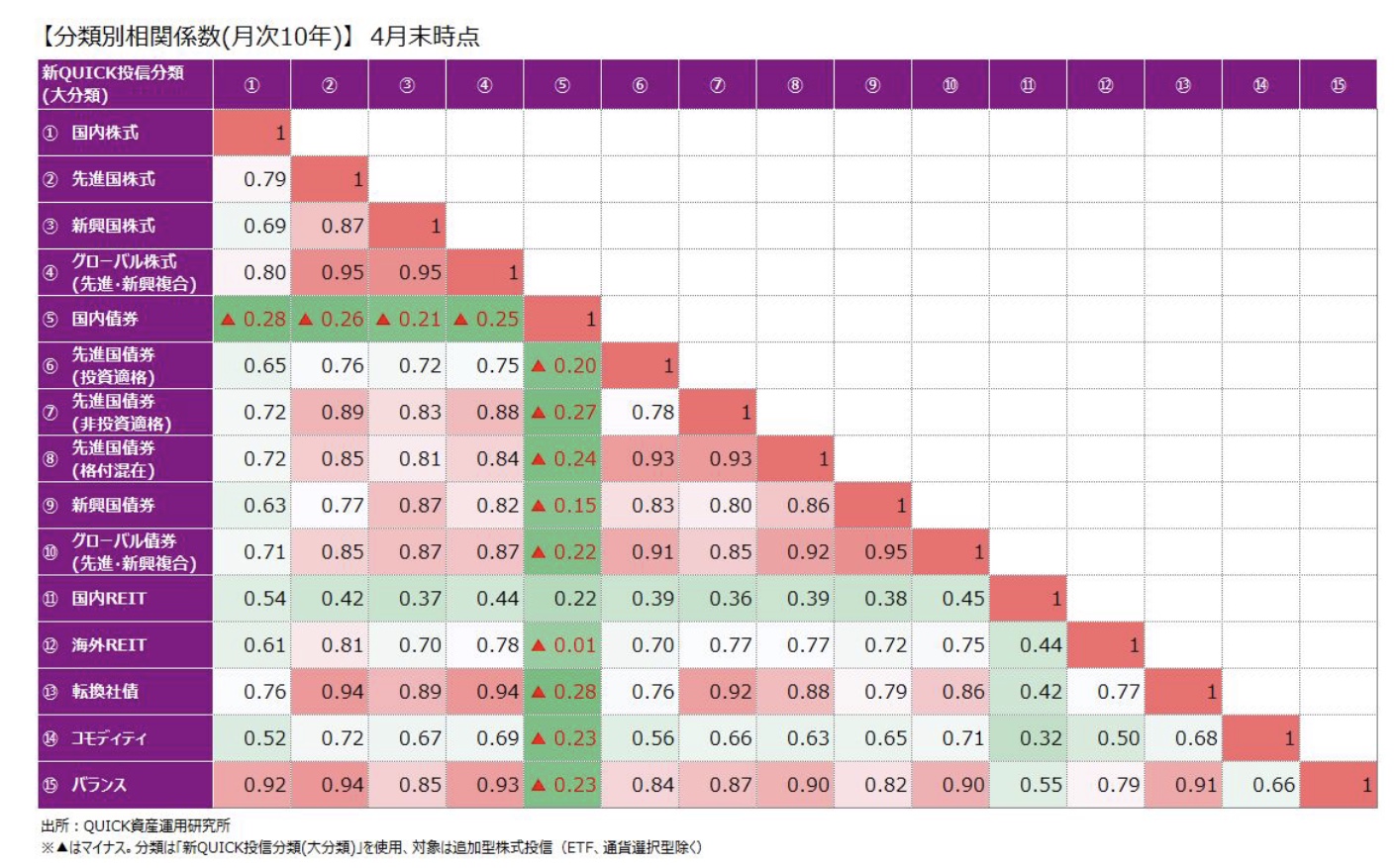

下の表は各指数の相関係数を現したものになります。

<出典:QUICK資産運用研究所>

②先進国株式(or ④グローバル株式)と⑥先進国債権(投資適格)&⑨新興国債券の相関係数は何れも0.75以上となり、強い正の相関を示しています。

つまり株式が値上がりすれば、債券も値上がりし、株式が値下がりすれば、債券も値下がりすることを意味しています。

分散投資のセオリーは負の相関 or 相関なしの性質の指数を持つことになるため、現金を債権にすることはリスクが高い運用となります。

国内債券について

それじゃあ、国内債券はどおなの?

②先進国株式(or ④グローバル株式)と⑤国内債券は負の相関があります。

さらに国内債券は他国の債権と違って特殊で、円は安全通貨とされているため、暴落に強い特徴があります。

国内債券は検討の余地がありそうなのですが、思い出して欲しいのはジュニアNISAは投資期間が2023年までという言うことです。

現在はゼロ金利であり、今後金利が上がってくると国内債券の価値は下がってきます。

2023年までに金利が上がるのか?という問いに対して、わたしはNOだと思います。

日本は低金利の時代が長く、アメリカでさえ2023年末まで低金利を維持する状況で金利上昇は考えにくいと思います。

国内債券には負の相関があるので、暴落時のクッションの役割があると思いますが、それであれば現金で充分かなと。

ポイント

投資期間が限られている&銘柄入れ替えが出来ないジュニアNISAには債券のリスクは高い

4. まとめ

わが家の教育資金のポートフォリオ

繰り返しになりますが、わが家では児童手当 198万円は使わず現金で貯めておき、別に160万円をジュニアNISAで運用することとしています。

株式45%、現金55%のポートフォリオになります。

過去20年間の実績では18年運用すると、+72%(約615万円)になり、リーマンショック級の大暴落では-25.6%になります。

まとまった資金がない場合

ジュニアNISAより積立てNISAを検討した方が良いと思います。

積立てNISAの方が投資期間が20年と長く、銘柄変更も可能です。

その場合、同じく児童手当には手を付けず、300-198=102万円を自助努力で準備する必要があります。

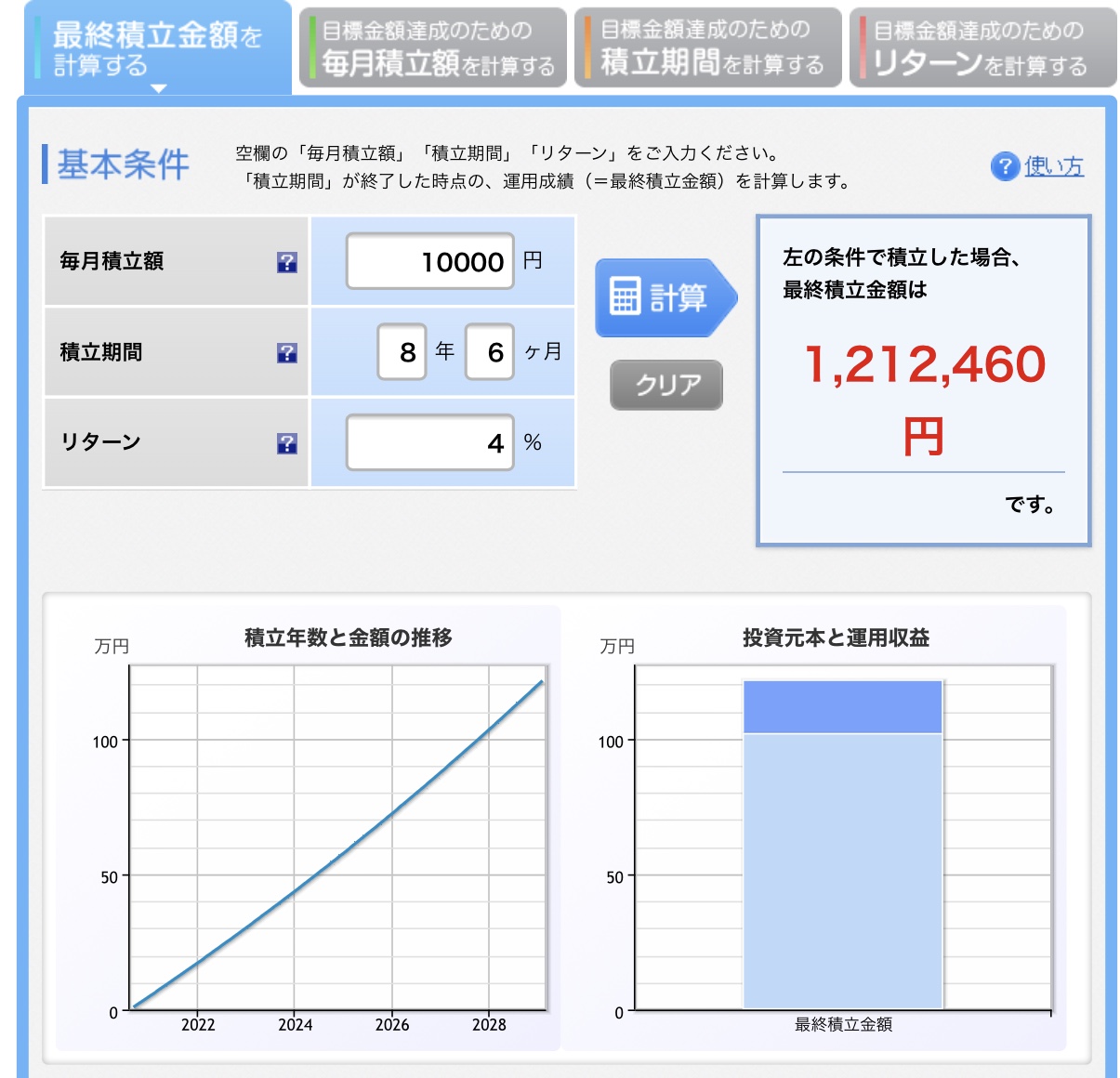

元本の102万円は毎月1万円の積立てで8年6ヶ月で貯まります。

積立てながら複利運用していくので、8年6ヶ月後は約121万円(元本+19万円)になっています。

その後、積立てを止めた場合、残りの9年6ヶ月は放置して年利4%で運用した場合、約172万円(元本+70万円)、つまり児童積立て198万円と合わせると約370万円になります。

積立てを止めずに継続した場合、約315万円(元本+99万円)となり、児童手当と合わせると約513万円になります。

あくまでシミュレーションなので妄信はいけませんが、時間を味方につけるメリットは充分にあると思います。

ポイント

児童手当 198万円+自助努力 102万円=300万円

自助努力箇所 102万円を積立てNISA 1万円/月 で準備すると8年6ヶ月で貯まる。

貯まった時点で積立てを止めたとしても、運用結果次第では+70万円も充分可能。

子どもには不自由なく、興味がある分野を学んでほしいという親心があると思います。

教育資金はいつ必要になるか分かりやすい費用になるので、早い段階から準備することが一番であり、

教育ローンは絶対にNGです。

計画的な教育資金の準備を一緒にしていきましょう。

それでわ。