こんにちわ、あひるです🐤

これまで前編、後編にわたって高橋ダンさん著『超カリスマ投資系YouTuberが教えるゴールド投資』についてご紹介してきました。

前編では「金は暴落時のクッションになること」

後編では「実際に暴落時のクッションになるか」を検証しました

しかし、ここで疑問が出てきます。

確かに金は暴落時のクッションになるが、成長率は株に劣るため、資産の最大化には非効率ではないのか?

入金力のある年齢・期間による話にはなりますが、株式は暴落しても時間をかけて元の水準に戻ってきます。

そのため、あひるとしては

『退職する6年前までは株式100%で運用し、徐々に金入りポートフォリオに移行。退職する3年前には比率を完成させる』

今回は退職後を想定した金入りポートフォリオ(PF)の適切な比率を検証してみました。

結論から言ってしまうと以下の通りです。

結論

・株式 50% 債券 10% 金 40% のPFが一番バランスが取れている

それでは、Let's go!!

1. PFの検証

ダンさんのPF

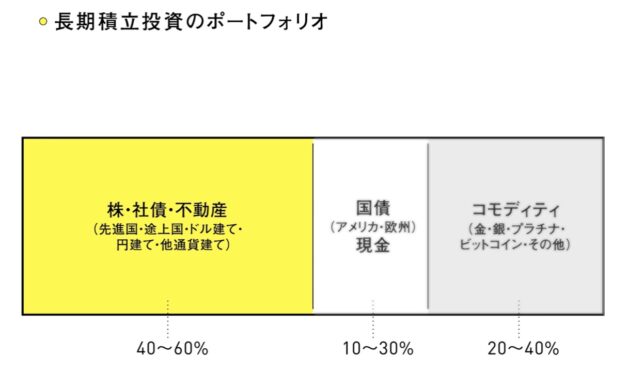

まずダンさんは以下のPFを推奨しています。

<出典:超カリスマ投資系YouTuberが教えるゴールド投資より>

<出典:超カリスマ投資系YouTuberが教えるゴールド投資より>

車の運転に例えると、株式100%はトップギアでビュンビュン飛ばしているイメージです。

高橋ダンさんのPFは3~4速に落として、少し安全に走行している感じです。

しかし、目的地に着くまでは時間がかかってしまうため、あひるの考えとしては、

『出発地からトップギアでビュンビュン飛ばし、目的地に近づいてきたらギアを3速ぐらいまで落とす』イメージです。

金入りPFの検証

では、具体的に見ていきましょう。

PFに組み込むアセットは株式(ここでは全米株式)、債券(ここでは米国長期)、コモディティ(金)になります。

貴金属はパフォーマンスが悪いので外しています。

詳しくは後編をご参考ください。

-

-

【超カリスマ投資系YouTuberが教えるゴールド投資 by 高橋ダンさん】金が答え #後編

こんにちわ、あひるです🐤 前編では高橋ダンさん著【超カリスマ投資系YouTuberが教えるゴールド投資】の金に投資する3つの理由を解説しました。 今回の後編では、本書で勧められているポートフォリオにつ ...

続きを見る

債券の比率はあまり上げたくなく10%で固定しました。

理由としては、債券利回りと為替の関係があります。

簡潔に述べると、将来起こるであろう暴落時の債券利回りがどの水準になっているか読むことはできません。

暴落時は円高になることが多く、円高による為替マイナス分を債権利回りで回収できるのか不明確であることから10%に留めています。

そこで今回は株式0~90%、債券10%、金90~0%の比率で検証してみました。

今回も「Portfolio Visualizer」を利用しています。

前提条件:40年間(1882~2021)、200,000ドルを年4%で引出し、毎年リバランス

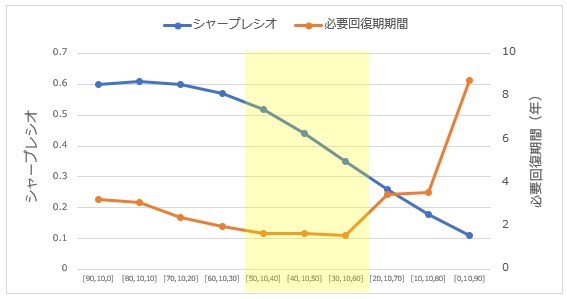

その結果がこちらの表になります。重要だと思われる項目をピックアップしています。

赤枠がその項目内でベストパフォーマンスを表しています。

先の結論で説明した通り、バランスの良いPFは株式50&、債券10%、金40% [50, 10, 40] になります。

まず、株式の比率が高いほど、最終残高や年平均成長率は高くなります。

しかし、その反面、標準偏差が高く(高いほど振れ幅が大きい)、最大ドローダウン(暴落率)が高く、暴落期間も長い傾向があります。

←株式比率:高、金比率:低 株式比率:低、金比率:高→

そのような目線で見ていった時、暴落時に下げ幅(標準偏差、最大ドローダウン、必要回復期間)が小さい比率は『株式50~30%、債券10%、金40~60%』になります。

同程度の下げ幅であれば、少しでもリターンの高い『株式50%、債券10%、金40%』が良いと考えました。

金の比率を上げれば良い…と言うわけではない。何事もバランスが大事

2. まとめ

PFは同じ人でも時期によってリスク許容度が変わりますので、その時々にあったPFを組む必要があります。

そしてリスク許容度は同じ年代の人でも資産状況、家族構成、ストレス耐性によって変わってきますので、正解が1つというわけではないのが難しいですし、楽しいところでもあります。

今回のPFはあくまで参考の1つですので、頭の片隅に入れておいてもらえると幸いです。

これからも役立つ情報を発信していきたいと思いますので、よろしくお願いします。

それでわ。