こんにちわAGEです🐤

高橋ダンさんをご存知でしょうか?

投資、金融の知識、国際ニュースなどを発信しているYoutuberであり、

現在はTVなどのメディア活動もしているウォール街出身のプロ投資家なのですが、

初めは「片言の日本語でうさんくさい人だな…」と思っていましたw

ですが、Youtubeは毎日更新されており、その内容も大変タメになるものばかりでYoutubeの登録者数は28.8万人(2020/11/16時点)にも上っています。

国際ニュースについては日本のメディアがあまり取り上げていない内容を深堀していますし、自分のバイアスがかからないように中立的な意見を述べていますので大変参考になります。

さて、その高橋ダンさんですが本を出版されています。

今回はその本の中で紹介されている危機に強い(長期投資)ポートフォリオのパフォーマンスを検証してみたいと思います。

Youtube内でも度々紹介されている内容ですが、本の場合は具体的なETFも紹介されていましたので詳細に検証できました。

このような方におススメ

・プロ投資家のポートフォリオに興味がある方

・投資信託ではなく、ETFでポートフォリオを組みたい方

・高橋ダン信者の方

それでは、Let's go!!

1. 高橋ダンさんについて

ご存知の方は次の章に進んでください☺

簡単なご紹介は先ほどしましたが、少し詳しい紹介をさせていただくと・・・

アイビーリーグのコーネル大学をmagna cum laudeで卒業後、ニューヨーク市のウォールストリートで12年間働き、投資銀行業務、取引を行いました。23歳以来、通常の給与を受け取ったことはなく、すべての収益は実績に基づいています。26歳でウォール街ファンド立ち上げ、 30歳で売却。起業家精神に集中するためにシンガポールに移りました。

現在、インドネシアでの金属鉱山、ベトナムでの不動産投資、シンガポールでの希土類金属取引、オーストラリアでの生分解性の環境に優しいバッグ、日本のフィンテック住宅ローン事業など、いくつかの新しいビジネスに注力しています。また、投資においての活躍が評価され、THE TOP 100 MAGAZINEに掲載されました。

東京都で生まれ、10歳までほとんど日本で育ちました。現在はお金、国際ニュース、教育、経済、ビジネス、投資、金融の知識をYouTubeでシェアする活動をしています。

<出典:高橋ダン公式HP>

個人的な感想としては、凄く熱いお兄ちゃんって感じがしますね。

2. 危機に強いポートフォリオについて

考え方

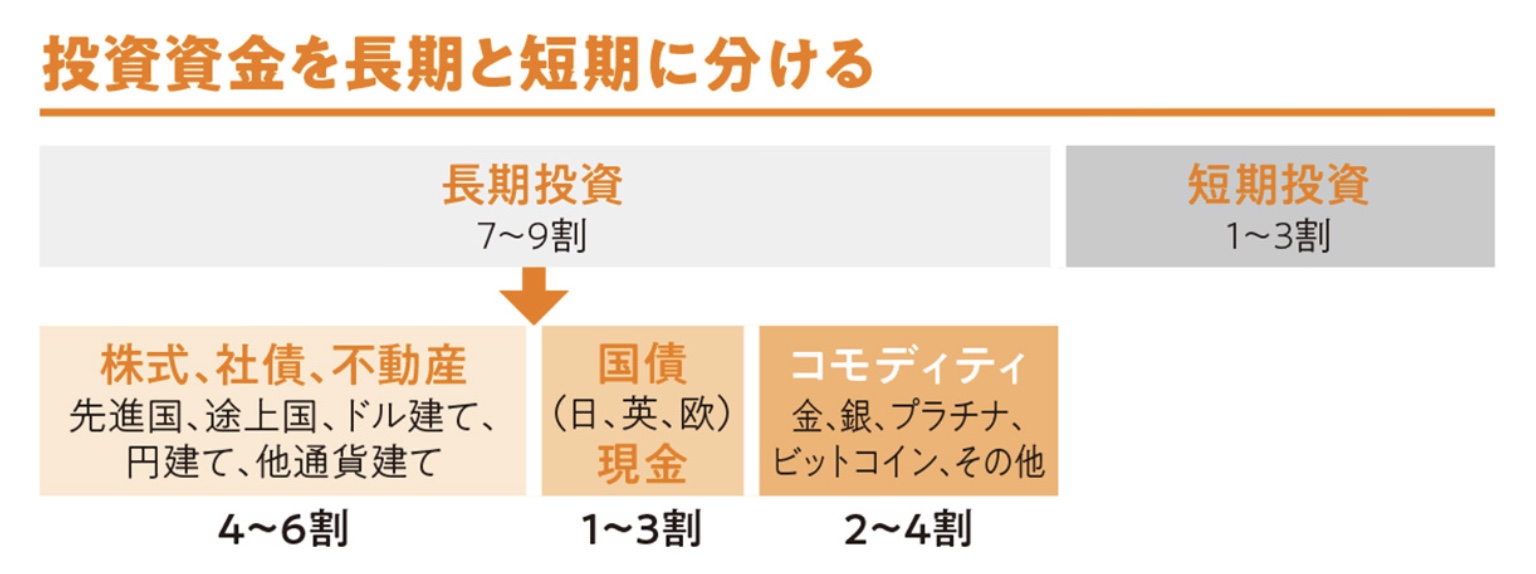

高橋ダンさんの投資の考え方はまず、長期と短期に投資資金を分けることから始まります。

<出典:世界のお金持ちが実践するお金の増やし方;高橋ダン著>

今回は短期ではなく、長期の方に着目していきます。

よく目にするポートフォリオは株と債券の組み合わせですが、高橋ダンさんはコモディティを取り入れており、その割合が少し高めのように感じます。

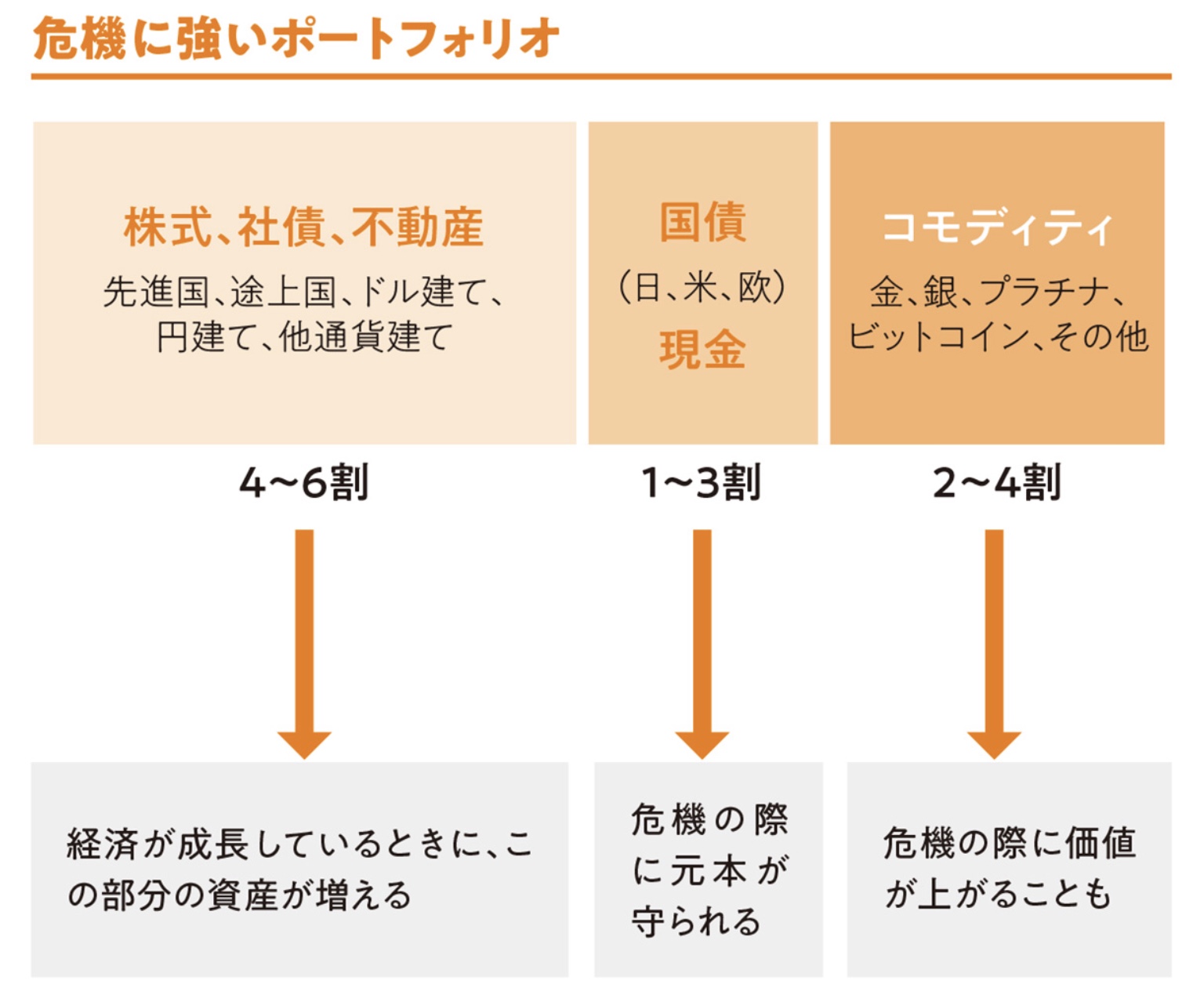

それぞれの投資目的は・・・

<出典:世界のお金持ちが実践するお金の増やし方;高橋ダン著>

ゴールドは景気が悪化すると買われる傾向にありますので

景気の良い時の値上がりは株式

景気の悪い時はクッションの役割で債券

景気の悪い時の値上がりはコモディティ

ポートフォリオの検証~条件~

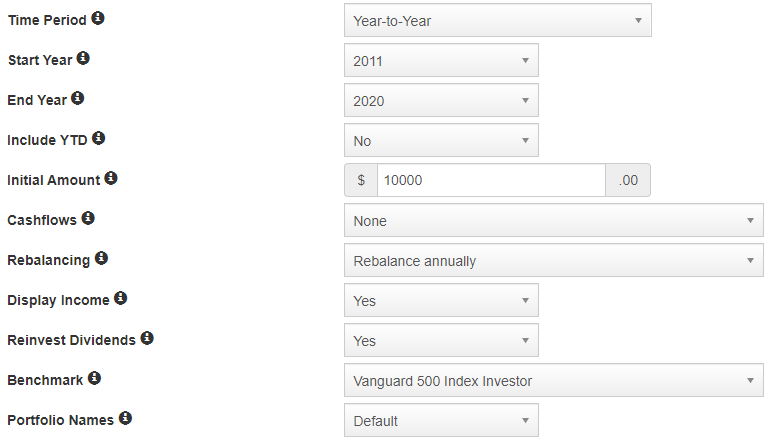

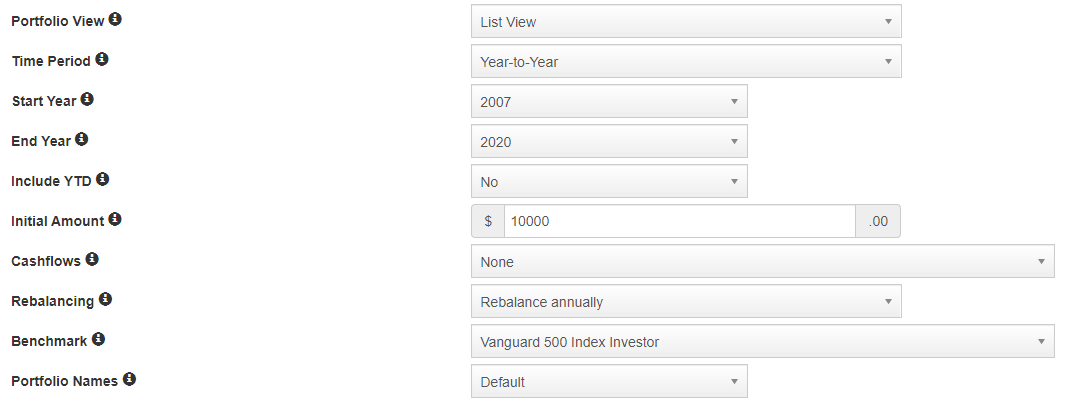

ポートフォリオ・ビジュアライザーを使用して検証していきたいと思います。

シミュレーション条件はこのような感じです。

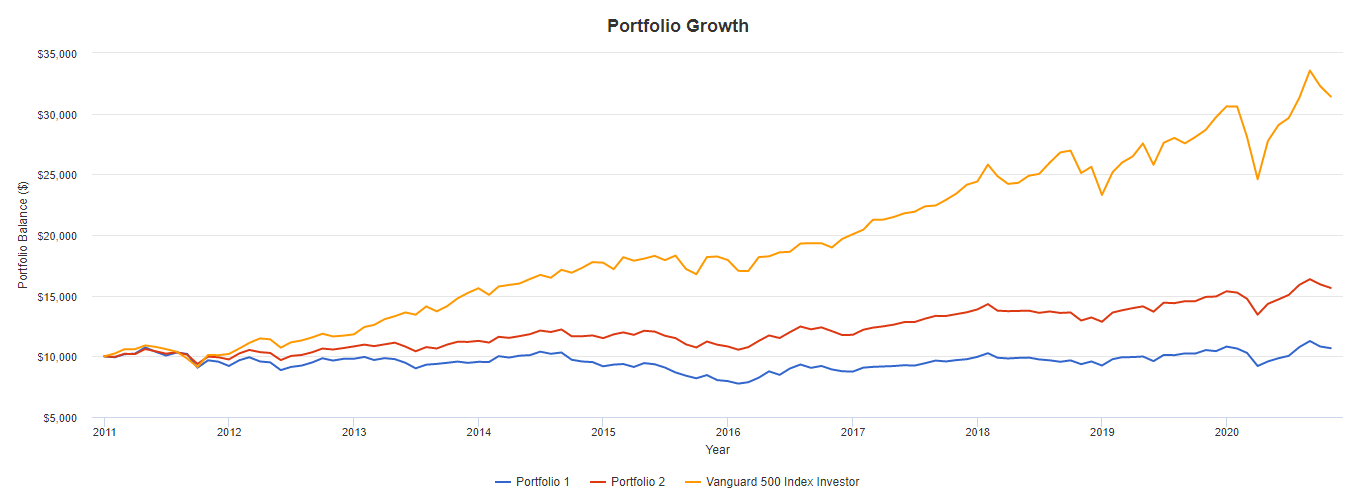

<出典:Portfolio vizualizer> ※設定したETFの上場時期の都合上2011年が検証期間の最長になります

比較対象はバンガードS&P500指数【VFINX】だね。

投資先、比率はこのような感じです。

◆ポートフォリオ1:均等割り当てタイプ

<出典:Portfolio vizualizer>

◆ポートフォリオ2:米国重点タイプ

<出典:Portfolio vizualizer>

◆バンガード500インデックス・ファンド【VFINX】

バンガード500インデックス・ファンド(Vanguard 500 Index Fund)は、米国大型株で構成されるS&P500種指数に連動する投資成果を目指すファンドです。

著書で紹介されているETFは通貨も分散させているのですが(円建て、ドル建て、ユーロ建て、香港ドル建て)、このサイトではドル建てのETFのみ扱っているため、検証はドル建ての各エリアに該当するETFを採用しています。

ポートフォリオの検証~結果~

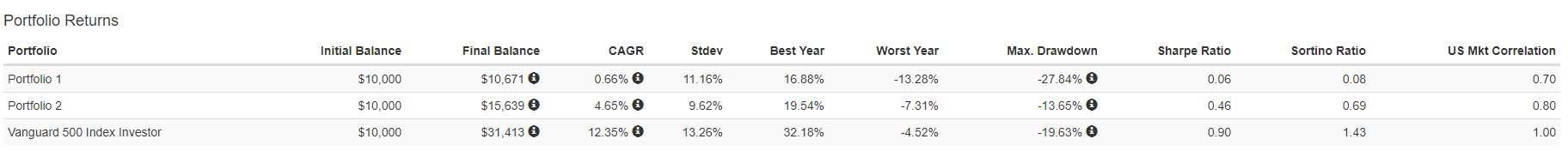

<出典:Portfolio vizualizer>

CAGR:年平均成長率(数値が大きい=成長している)

Stdev:標準偏差(数値が小さい=差が小さい)、

Sharpe Ratio(シャープ・レシオ):リスク調整後のリターンを測る指標(数値が大きい=効率良くリターンが得られている)

Sortino Ratio(ソルティノ・レシオ):シャープ・レシオの改良版(数値が大きい=下落局面に強い)

US Mkt Correlation:米国市場との相関係数(数値が1.0に近い=米国市場との相関性が高い)

<出典:Portfolio vizualizer>

この頃の米国市場は右肩上がりでしたので、パフォーマンスで比較するとSP500の圧勝ですね。

ポートフォリオ1は均等割り当てなので、パフォーマンスが一番悪く、検討価値なしです。

ポートフォリオ2は年平均成長率が4.65%かつ、下落率も低いので、危機に強い感じはしますが、

シャープレシオが0.46・・・と思ったより低めです。

ETFの上場時期の都合上、9年間という短い期間での検証でしたので、次はもう少し長い期間でこのポートフォリオと同じコンセプトでアセットアロケーションを考えてみることにしました。

【2011~2020年】

・SP500がパフォーマンス圧勝

・危機に強いポートフォリオの方が下落には強そう

・均等割り当ては良くない

アセットアロケーションの検証~条件~

<出典:Portfolio vizualizer>

比較対象はさっきと同じバンガードS&P500指数【VFINX】だね。

アセットアロケーション1:米国重点タイプ

<出典:Portfolio vizualizer>

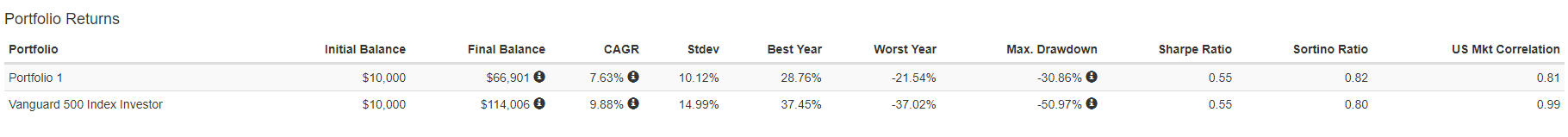

アセットアロケーション~結果~

パフォーマンスとしてはSP500の方が上ですが、ポートフォリオ1は年平均成長率は7.63%で良好な結果かつ、

SP500が-50%下落している時に-30%、シャープレシオも何とSP500と同じ0.55。

ダンさんが提唱する通り、危機に強いポートフォリオだと言うことが分かります。

その気持ちはもの凄く分かるのですが、

この検証はあくまで過去のデータでの検証になりますので、これから先に同様な結果を確約するものではありませんし、

いざ株式を売却しようと思ってた時に大暴落が起こり、資産が半分になってしまうかもしれません。

ただし、過去のデータから変動率はある程度予測できます。

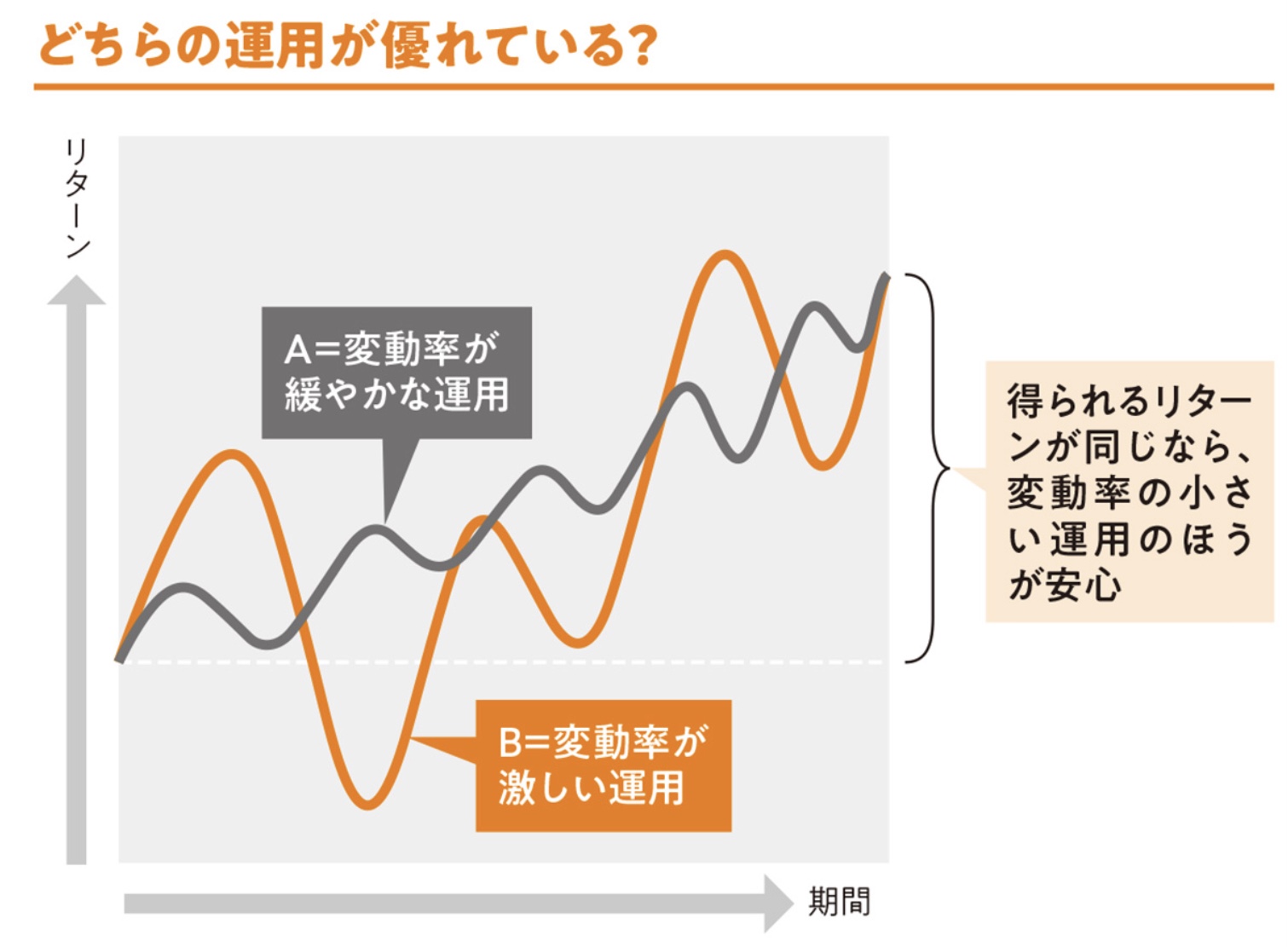

<出典:世界のお金持ちが実践するお金の増やし方;高橋ダン著>

<出典:世界のお金持ちが実践するお金の増やし方;高橋ダン著>

長期という目線に立った時、変動率が緩やかな運用が望ましく、今後もSP500が右肩上がりに伸びる確証はありませんからね。

【2007~2020年】

・SP500の方がパフォーマンスは上

・危機に強いポートフォリオは下落率が低い

・変動率が緩やかな方が枕を高くして寝れる

3. まとめ

高橋ダンさんの危機に強いポートフォリオは本当でした。

しかし、ETFの数が多いのでリバランスの手間を考えると初心者というより、中級者以上のポートフォリオかと思います。

そこで、個人的な案としてこのようなおススメポートフォリオを考えました。

おススメポートフォリオ

株式:60%=VT(バンガード・トータル・ワールド・ストックETF)

債券:20%=AGG(iシェアーズ・コア 米国総合債券市場 ETF)

ゴールド:15%=IAU(iシェアーズ ゴールド・トラスト)

銀:5%=SLV(iシェアーズ シルバー・トラスト)

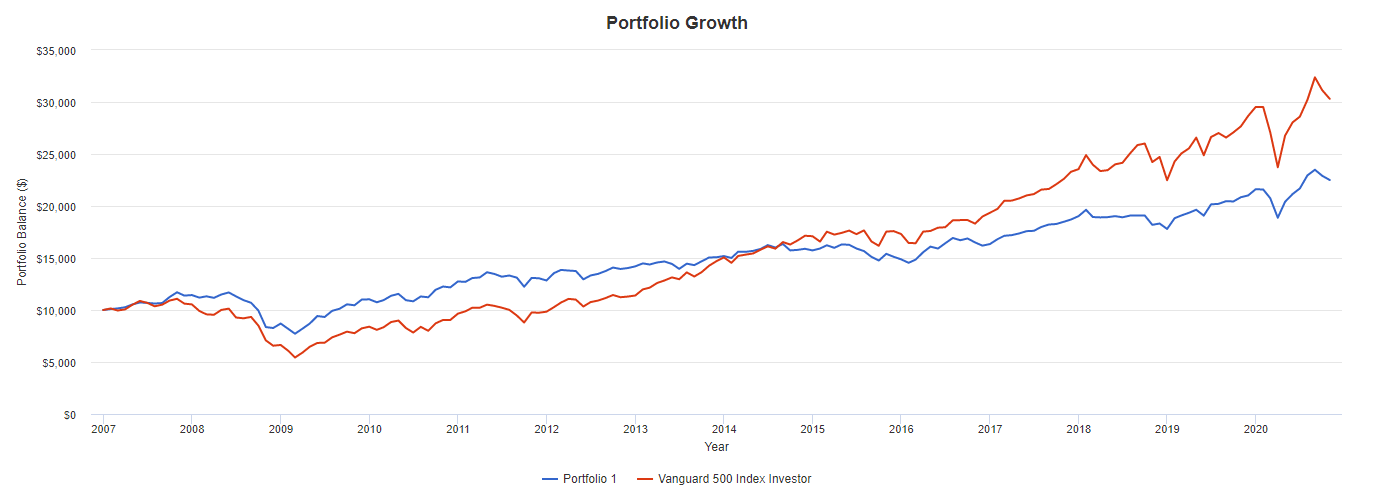

ポートフォリオ1:ダンさん「危機に強いポートフォリオ」

ポートフォリオ2:AGE「手間をかけたくないおススメポートフォリオ」

<出典:Portfolio vizualizer>

右肩上がりの時期なので何とも評価しにくいですが、全体的に2つのポートフォリオは近く、手間かけたくないポートフォリオの方がややパフォーマンスが良い結果となりました。

恐らくVTに占める米国株が高い影響だと思います。

今後、米国経済の成長が鈍化して、新興国が伸びてきた場合もVTが自動的に比率を変えてくれるのでありがたいです。

「危機に強いポートフォリオ」は通貨も分散しているので、その辺は手間との兼ね合いになってきますね。

- 手間はかかるが、「危機に強いポートフォリオ」は下落に強い

- 手間をかけたくない場合は株式をVTに代えてもOK

ダンさんのポートフォリオも同様ですが、過去は過去、未来は未来ですので、

これらのポートフォリオが過去データと同じように運用できるかは自分自身で検証していくしかありません。

最後は自分が何を信じてポートフォリオを組んでいるかによりますね。

ダンさんが言っている通り「投資は自己責任」

人のせいにできないことだからこそ、自分の意志が大切になってくるのだと思います。

それでわ。

ダンさんの本は投資を始める方、始めて間もない方には大変おススメです。

興味ありましたら下リンクを覗いてみてください。

ご購入いただくと私に少しだけお小遣いが入るので喜びます🐤