こんにはAGEです。

賃貸 vs 持ち家 は永遠に続く論争の一つだと思います。

私個人としては、賃貸派でした。

理由としては主に3つ。

・持ち家は資産ではなく負債

→金持ち父さん 貧乏父さんで有名だと思います。

・転勤の可能性があること

・会社からの家賃補助が出ていたこと

そんな私がマイホームを購入しようと思っているわけで、

不定期にはなると思いますが、マイホームを購入するまでに調べた情報や体験を日記のように綴っていきたいと思います。

この記事は主にこのような人向けになります。

・同じようにマイホーム購入を検討している人

・住宅ローン事情を何となく把握しておきたい人

・暇つぶしに読みたい人(笑)

それでは、Let's go!!

1. 賃貸派→持ち家派へのきっかけ

今のご時世、トヨタを始めとする日本企業は次々と年功序列制度を廃止しており、つい先日も私の勤め先(東証1部上場某大手企業)も大規模な人事制度改革の連絡がありました。

今のご時世、トヨタを始めとする日本企業は次々と年功序列制度を廃止しており、つい先日も私の勤め先(東証1部上場某大手企業)も大規模な人事制度改革の連絡がありました。

内容としては、体のいい年功序列制度の廃止でした。

その他に賃金制度の見直しや”家賃補助の廃止”

…家賃補助の廃止!!

目を疑いました。

具体的には言えませんが、これまでの福利厚生ではある程度の年齢までは家賃補助が出る内容でしたので、「引退するまでずっと賃貸でいいや」と考えていたからです。

私のライフプランはグラつき始めました。

2. 戸建て vs マンション

戸建て・マンションにはそれぞれメリット・デメリットがありますが、マイホームを購入するのであれば私の場合、転勤の可能性があることから、リセールバリューの高いマンションかなと。

今住んでいるのが地方ということもあり、戸建ての割合が多く、マンションが少ない特色があります。

そのため、マンションの戸数が少なく、価格がほとんど下がらない傾向があります。

3. 新築 vs 中古

私は築15~20年の中古マンションを狙っています。

理由は3つあります。

物件価格

<三井住友トラスト・グループHPより>

先ほど述べた通り、地方ならではの中古マンションの価格が下がらない傾向はありますが、一般的に中古マンションの価格は築15~20年から価格低下がおちつき始めると言われています。

都市の築年数と坪単価のグラフになりますが、築20年頃から傾斜が緩く or 横ばいに近くなっていることが分かります。

そのため、マンションを売却するとき、築15年以上の物件は購入価格と大差ない価格で売却できる可能性があります。

管理の確認

中古マンションを購入する際は「管理を買え」という格言があるほど有名な説らしいです。

中古マンションを購入する際は「管理を買え」という格言があるほど有名な説らしいです。

マンションに住むと管理費・修繕積立金を払う必要がありますが、その修繕積立金の集金が不十分だと大規模修繕の時に一時金として集金されることがあるらしいです。

築15~20年経つと1回は大規模修繕を行っており、修繕積立金がきちんと集金できているかをチェックすることができるので、そのマンションの管理組合・管理会社の状態の良し悪しを判断することができます。

物件の広さ

二次情報なので不確かではありますが、ここ最近の新築マンションは価格の割に狭いらしいです。その分、最新の設備が備わっているので魅力を感じると思います。

15~20年前は反対に価格の割に広いらしいので、設備よりも広さの方を選びたいです。

逆に古すぎる物件だと、排水管の施工位置の都合上、リフォームや排水管の交換が難しくなるらしいので、適度に古いというのがミソかもしれません。

4. 出口戦略

一応、ケースバイケースで考えています。

転勤があった場合

・単身赴任ケース:マイホームは維持(家族居住);単身赴任は家賃補助が出るため

・一家移動ケース:マイホームは売却;しばらくは賃貸。再度、中古マンションを購入するかは検討

子どもが手を離れ、引退

・売却価格、資産次第でマイホームを売却;希望の土地にマンション購入

5. 住宅関連費用の許容範囲

マイホーム購入には住宅ローンを組む予定ですが、住宅ローンの現状を確認したいと思います。

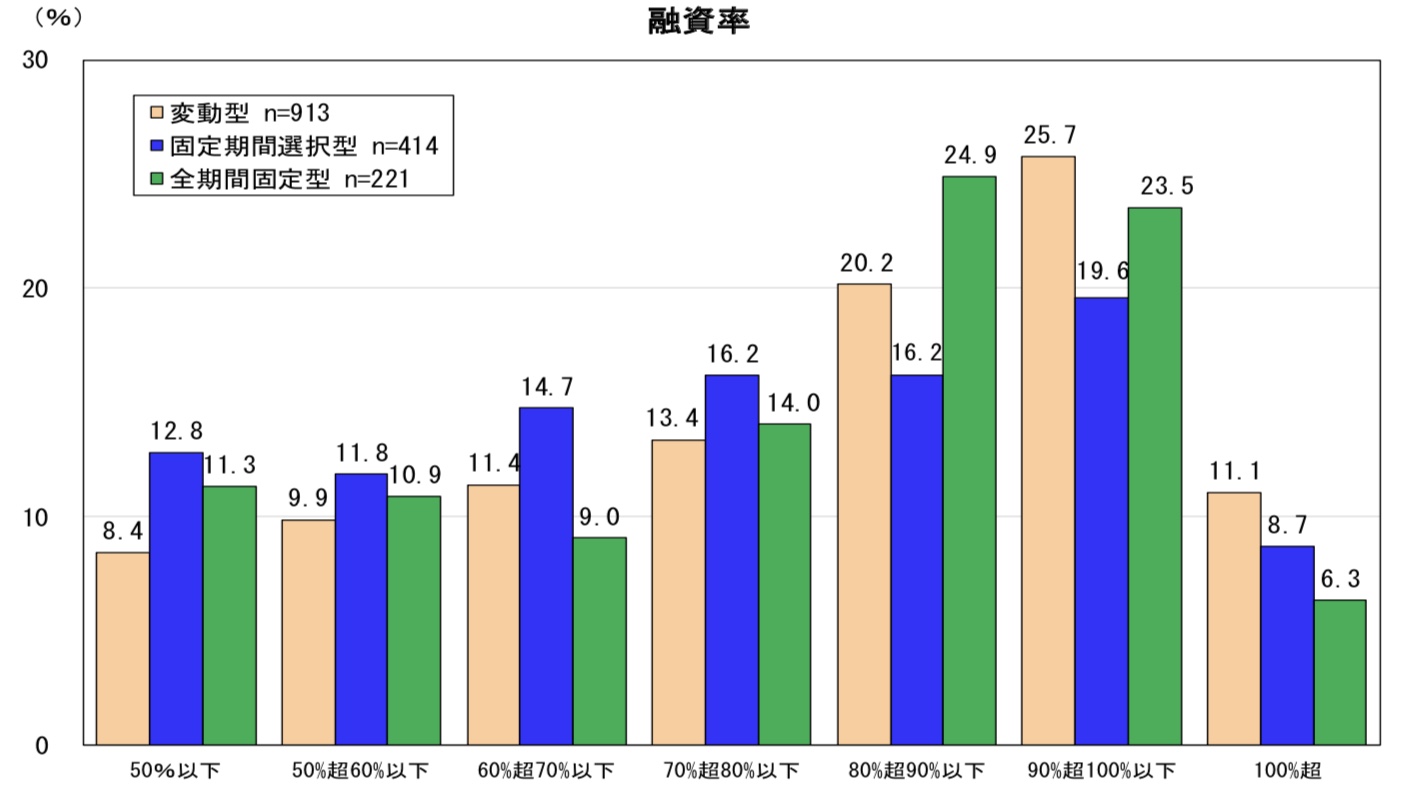

フルローンで住宅ローンを組む割合が多い

<住宅金融支援機構HPより>

変動、固定期間選択はほぼフルローンで住宅ローンを組んでおり、固定金利のみ80~90%のローンを組んでいます。

フルローンとは3000万円のマイホームを購入する場合、頭金なしで、3000万円借りることになります。

これは現在の低金利による、住宅ローン控除のメリットが活かせるからだと思います。

そして、固定金利のみ80~90%なのは、10~20%頭金を出せば金利が下がる固定金利商品もあるからだと思います。

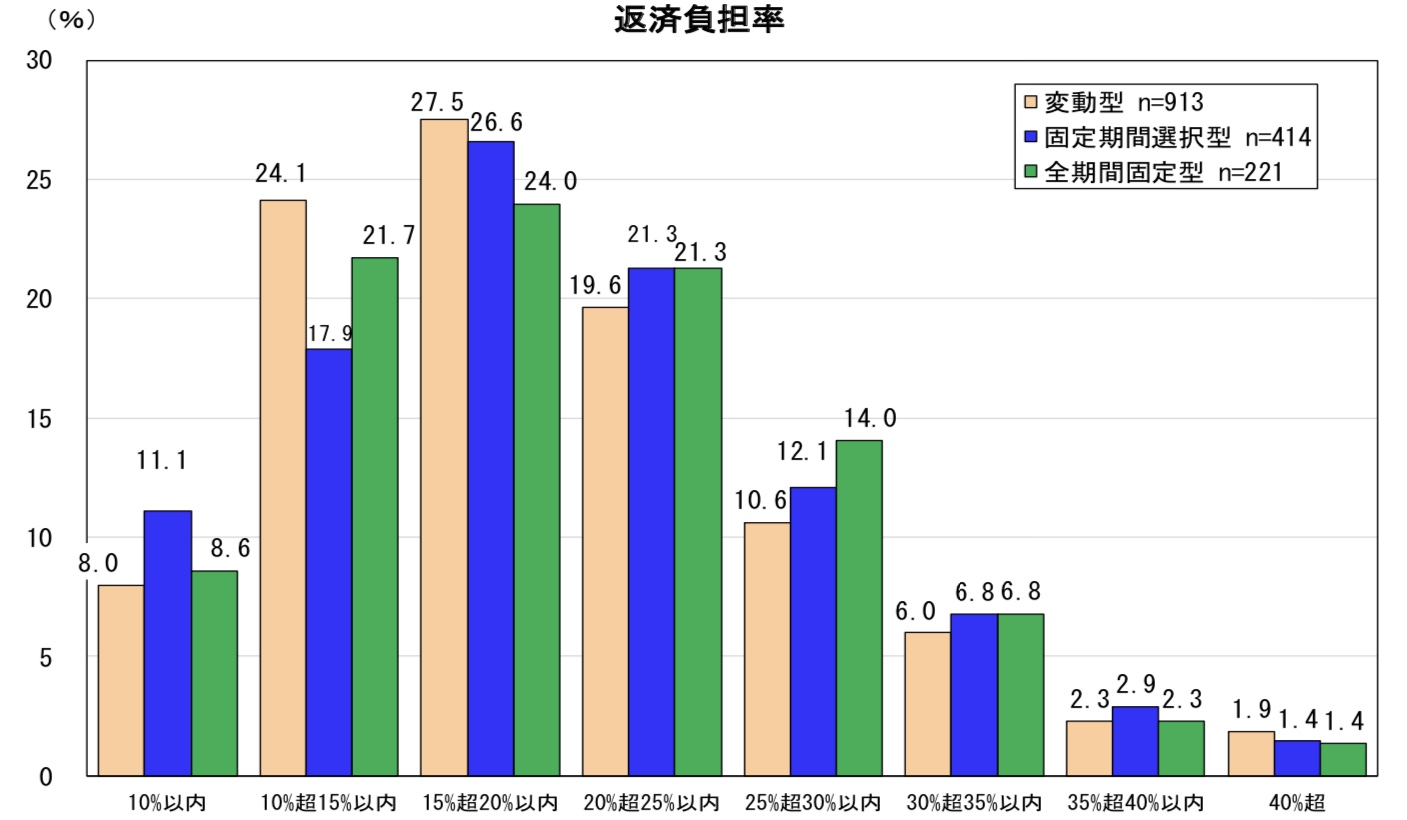

返済負担率は20%以内が多い

<住宅金融支援機構HPより>

ポイント

返済負担率=年収に対する住宅ローンの割合

年収600万円の人のローン返済が90万円/年の場合、90÷600=15% となります。

一般的にこの返済負担率は20%以内が理想と言われており、返済負担率15~20%の割合が多いことから、住宅ローンを組んでいる人は保守的な人が多いことが分かります。

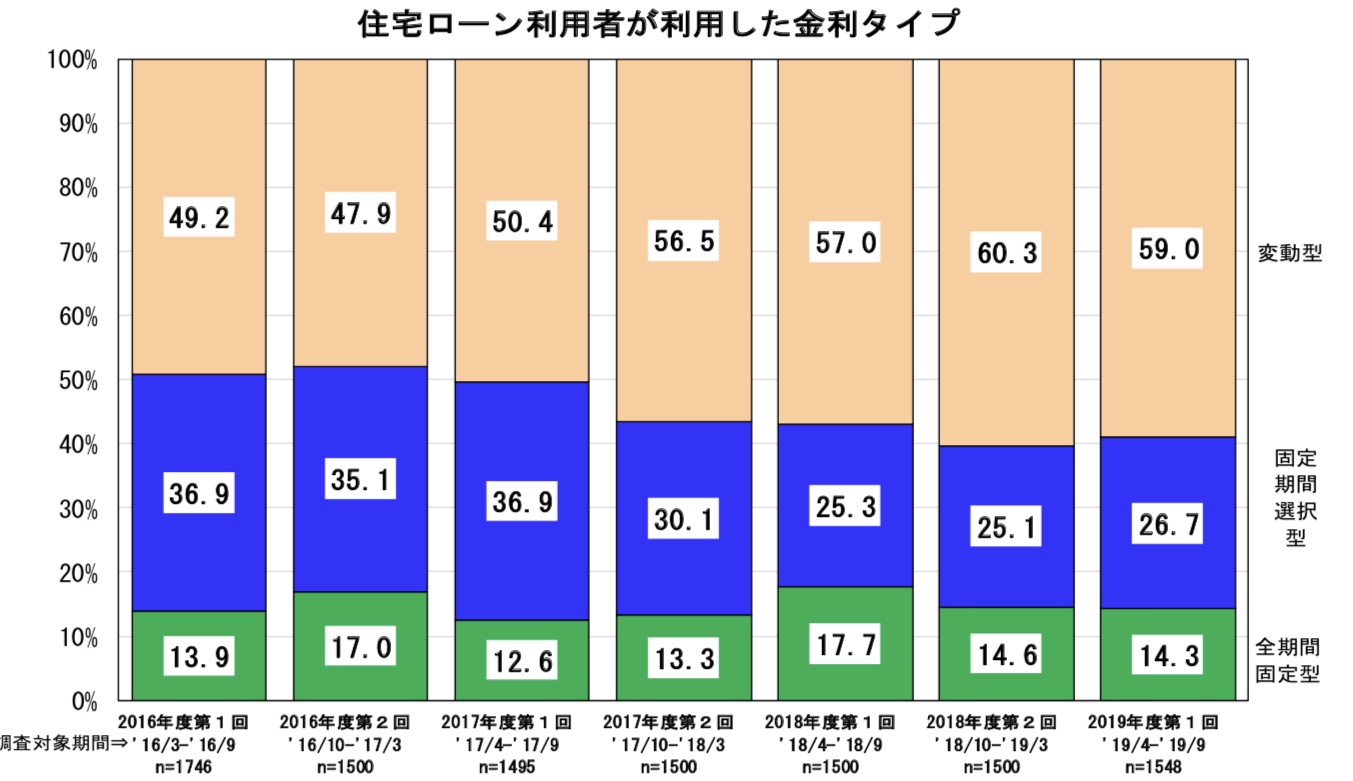

やはり変動金利を選ぶ割合が多い

<住宅金融支援機構HPより>

こちらは金利タイプ別の割合です。

ポイント

変動金利:金利は低いが、将来どうなるかは分からない

→ ローン返済額が不明瞭=リスクは借主

固定金利:金利は高いが、将来どうなろうと影響しない

→ ローン返済額が明確=リスクは貸主

今は低金利なので、一番金利の低い、変動金利を選ぶ人が多いと思うのですが、今は個人的にも変動金利押しです。

その理由は別記事でまとめようと思います。

6. まとめ

世間の状態が分かったことから、わが家の現在立てている目標は以下の通りです。

・住宅ローン借入額は年収の3倍以内。

・返済負担率は15%以内。(今のところ変動金利の予定)

・管理費、固定資産税(積立)、住宅ローン等含め10万円/月 には収めたい。

住宅ローンは調べれば調べるほど良くわからなくなってきますね。

団信やら返済方法やら・・・

後悔しないように、地道に勉強していきたいと思います。

それでわ。